108/07/24 全球眼科醫材市場概況分析

全球高齡化人口持續上升,高齡化人口成長也造成因老化相關疾病的就醫上口上升,其中眼科疾病即為老化後的重要疾病之一。高齡化後容易產生的眼科疾病包括老年性黃斑性病變、白內障、弱視、青光眼及糖尿病相關之疾病,也因此帶動全球眼科醫材需求。全球眼科醫療器材以輔助與彌補類的眼鏡及隱形眼鏡市場占有率最高,其技術發展也最成熟。而全球以亞太地區眼科醫材市場最具發展潛力,尤其是中國大陸與印度地區,臺灣廠商具備成熟技術與製造能量,可提供適合標的市場需求之醫材,透過優質產品品質與差異化行銷策略進入當地市場。

一、高齡人口促使眼科疾病增加,帶動全球眼科醫材需求

全球高齡人口持續上升,依據聯合國統計,2017 年全球 60 歲(含)以上人口約

9.6 億人,占全球人口 13%,預估未來將會以每年約 3%的速度成長。而全球高齡

人口中,又以歐洲地區的 60 歲(含)以上的人口占比最高,60 歲人口已占全歐洲的

25%,快速的年齡老化問題已成為全球各地所共同面對的議題。聯合國預估 2050

年,各國高齡人口成長將會大幅提升,以高齡化人口成長最快的歐洲及美洲地區而

言,60 歲以上人口將占歐洲人口的 35%;而北美洲地區約占 28%;亞洲地區占 24%。

亞洲地區中的中國大陸,預估高齡人口將由 2017 年的 16.2%上升至 2050 年的

35.1%,而日本的高齡人口由 2017 年的 33.4%上升至 2050 年的 42.4%。

高齡人口成長也造成因老化相關疾病的就醫上口上升,其中眼科疾病即為老化後的重要疾病之一,高齡化後容易產生的眼科疾病包括老年性黃斑性病變、白內障、弱視、青光眼及乾眼症等相關之眼科疾病。其中的乾眼症是因年齡老化造成眼睛的淚液層功能下降,淚液層可讓眼角膜、結膜形成潤滑及保護作用,但淚液層因年齡老化易失去穩定性而快速降解。而老年性黃斑部病變是一種隨著年齡的增長,逐漸出現網膜中央部位的退化,剛開始造成視覺出現物體變形的情況,最終造成視力喪失。患有嚴重眼科疾病的風險隨著年齡的增長而顯著增加,特別是在 60 歲之後,其機率會更高。

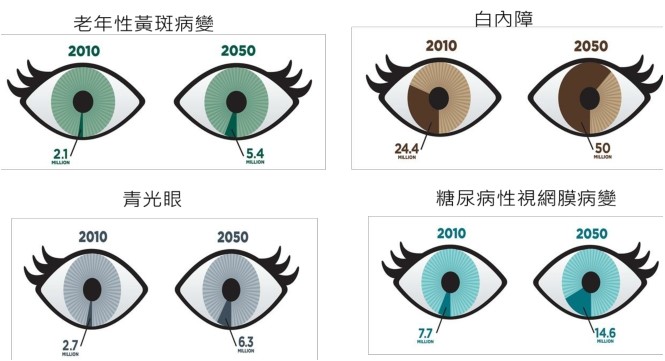

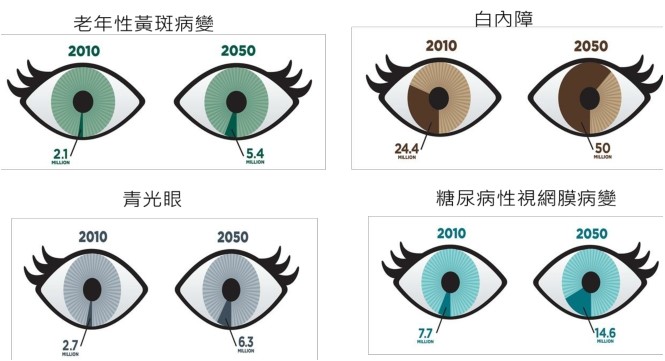

目前全球視覺障礙的人口中,屈光不正(reflective error)是造成視覺障礙的主因,典型眼睛屈光不正的疾病包含近視、遠視、散光和老花眼等;其次為白內障及青光眼。若探討失明病因的話,白內障則是導致失明的主因,其次是青光眼及老年性黃斑部病變,尤其在中/低收入國家因此類疾病造成失明的人數更多。根據美國國家衛生研究院(National Institutes of Health;NIH)統計顯示,2010 年全球估計約有 2,440萬人患有白內障;約 770 萬人患有糖尿病性視網膜病變;約 270 萬人患有青光眼;約 210 萬人患有老年性黃斑部病變。而預估至 2050 年,全球估計白內障患者會上升至 5,000 萬人;糖尿病性視網膜病變患者上升至 1,460 萬人;青光眼患者上升至630 萬人;老年性黃斑部病變患者上升至 540 萬人。

已 開發及先進國家最常因 糖尿病而引發眼疾。 根據 國際糖尿病聯盟International Diabetes Federation(IDF)統計,2017 年全球罹患糖尿病人口為 4.3億人,預計至 2045 年,罹患糖尿病人口將會增加 6.3 億人。糖尿病除了可能引起視網膜病變外,更可能引發一系列的眼部疾病,如白內障、青光眼、黃斑部病變、結膜炎、角膜炎等。除了白內障外,青光眼是 60 歲以上老年人失明的第二大原因,依據美國眼科學會統計,罹患糖尿病的患者再罹患青光眼的風險比沒有糖尿病的人高 40%。

二、全球區域市場之眼科醫材概況

眼科醫療器材依據產品的使用類型可分為診斷和監測設備、手術設備及輔助與彌補類相關產品。診斷與監測設備包含光學同調斷層掃瞄、眼底鏡、眼底照相機、視野分析儀、驗光機、眼科超音波影像系統、A 型/B 型眼科超音波、角膜厚度儀、眼壓計、裂隙燈、驗光儀、波前相差儀、光學生物測量儀、焦度計、角膜地形圖系統、視力表投影機、角膜內皮細胞顯微檢查儀及檢影鏡等;手術設備則包含白內障手術、玻璃體視網膜手術、屈光手術、青光眼手術、眼科手術顯微鏡及手術用相關配件;輔助與彌補類相關產品包含眼鏡及隱型眼鏡。

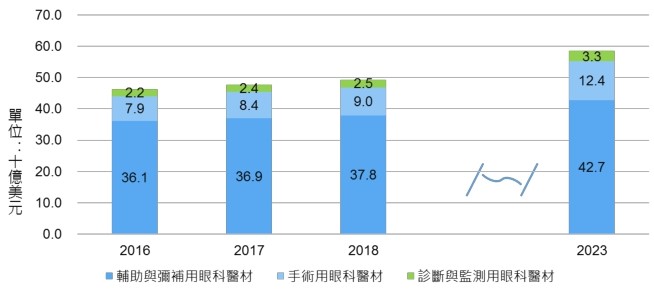

全球眼科市場以輔助與彌補類市場占有率最高,其 2018 年的市場值占眼科市場值的 76.7%,達 378 億美元;其次是眼科手術相關設備,2018 年市場占有率約18.3%,市場值約為 90 億美元;診斷與監測用眼科設備占有率約 9%,市場值約 25億美元。輔助與彌補類產品的市場率高的原因在於近視、遠視、散光和老花眼等是人們最常遇到的疾病,且年齡從很小開始,就可能患有近視的疾病。但以 2018-2023年之年複合成長率來看,由於輔助與彌補類產品技術相對成熟,廠商間的競爭力也高,雖然市場需求穩定成長,但 2018-2023 年之年複合成長率僅 2.5%。因全球高齡化影響,白內障、青光眼、屈光不正和糖尿病性視網膜病變等患病率增加,預期手術用眼科醫材於 2018-2023 年之年複合成長率達 6.6%;至於診斷與監測用眼科設備也達 6.1%。

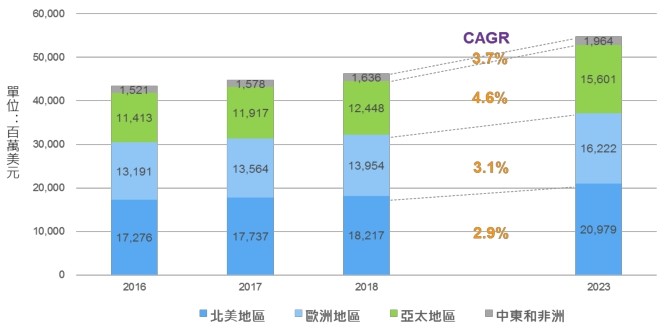

全球各區域眼科設備市場值以北美地區最高,約占全球眼科設備市場 37.1%,其次是歐洲的 28.4%;亞太地區的 25.0%。北美地區又以美國市場為主,美國占北美區域市場的 88.2%。根據聯合國經濟和社會事務部統計(UN DESA)指出,美國2017 年 60 歲以上高齡人口約 6,980 萬人,至 2050 年人口將達 1.1 億人。眼部疾病的患病率上升、老年人口的增加、醫療保健支出增加及眼科設備的技術提升等,都是推動北美地區眼科設備市場成長的因素。

雖然北美地區的眼科醫材市場最大,但以成長率來看,亞太地區則是最受矚目的區域,其 2018-2023 年之年複合成長率達 4.6%。亞太地區以日本的市占率最高,市場占有率達 42.2%,日本的高齡人口快速成長是帶動眼科醫材市場的主要原因。依據 World Bank 預估,至 2060 年,日本 65 歲以上的高齡人口將可達到全部人口的 40%。除了高齡人口的眼科疾病眼科需求市場,日本眼科醫材廠商也扮演重要地位,包含 HOYA Corporation、NIDEK 及 TOPCON 等公司,都為全球眼科醫材重要供應商。日本雖然是亞太地區眼科醫材市場占有率最高的國家,但中國大陸及印度二個國家的市場成長都高於日本,日本 2018-2023 年的年複合成長率為 3.3%,而中國及印度分別為 5.8%及 6.4%。

中國大陸眼科市場

中國大陸 2018 年眼科市場約占亞太區域的 22.2%,2018 年眼科醫材市場值約達 28 億美元,至 2023 年預估可達 37 億美元,2018-2023 年之年複合成長率為 5.8%。中國大陸近幾年經濟快速成長,人民可支配所得提升,再加上中國大陸持續改善醫療保健基礎設施,帶動眼科醫材需求。中國大陸經濟成長也讓肥胖人口快速增加,隨之而來的糖尿病患者也持續上升。根據 International Diabetes Federation(IDF)估計,2015 年中國糖尿病患人口約占總人口數的 10.6%,人數可約 1.1 億人,其中約 43%的糖尿病患者患有視網膜病變,成為趨動中國大陸眼科醫材市場的主因。

印度眼科市場

印度眼科市場約占亞太地區的 14.7%,2018 年眼科醫材市場值約為 18 億美元,至 2023 年預估可達 25.5 億美元,年複合成長率為 6.4%。印度人口眾多,再加上高齡化人口上升,眼科疾病與糖尿病人口也持續增加。根據聯合國經濟和社會事務部統計(UN DESA)指出,印度 60 歲以上高齡人口 2017 年為 1.3 億人,預估至2050 年將會增加到 3.2 億人,而 80 歲以上的人口至 2050 年將會比現有人口增加7倍以上。

眼科疾病已成為印度醫療面臨的主要困擾之一,依照 Medindia 統計顯示,2014年印度因白內障而失明的人口占總失明人數的 62.6%;因屈光不正及青光眼失明的人口分別占 19.7%和 5.8%;而老年性黃斑部退化的病患也持續增加。此外,根據國際糖尿病聯合會(IDF)統計,2015 年印度約有 0.69 億人罹患糖尿病,預估至2040 年將增加到 1.2 億人。隨著糖尿病患者的增加,糖尿病視網膜病變的患病率也持續增長。

印度幅員廣大,醫療資源集中於都市地區,農村與偏遠地區醫療資源不足為長久以來的問題。印度視力學會(India Vision Institute;IVI)於 2016 年進行眼科調查,調查顯示印度總共約有 800 家零售光學連鎖店;1,312 家眼科專業診所及 164家驗光機構,整體眼科診斷與醫療機構明顯不足,且大部份主要眼科醫院及診所都是位於都市,印度農村及偏遠地區仍缺乏眼科診療設施,眼科疾病相關手術都集中在都市進行,可以看出印度眼科設備市場需求仍具相當大的潛力與發展空間。

資料來源:工研院產科國際所(2019/06)

圖一、全球各類別眼科醫材市場狀況

資料來源:工研院產科國際所(2019/06)

圖二、全球主要區域眼科醫材市場狀況

三、臺灣眼科醫材市場

臺灣眼科醫療器材近幾年保持穩定成長,工研院產科國際所估計 2018 年臺灣眼科醫療器材營業額約達 210 億新台幣,預估 2019 年可達 230 億新台幣,其中又以視力保健類別營業額最高,隱型眼鏡品項就占所有眼科醫材的 78.6%。相較於全球營業額,2018 年臺灣視力保健類營業額約 5.8 億美元,占全球營業額 1.53%;手術用眼科醫材營業額約 0.26 億美元,占全球營業額 0.29%;診斷用眼科醫材營業額約 0.3 億美元,占全球營業額 0.3%。由營業額可看出,臺灣眼科醫材之營業額於全球之占比仍不高,主要生產仍集中於視力保健類別。

臺灣眼科醫材進口如圖三所示,2018 年台灣眼科醫材進口金額達新台幣 70.4億新台幣,近三年之年複合成長率為 4.1%。進口品項以隱形眼鏡的進口值最高,2018 年進口值達 25.8 億新台幣,占全部進口眼科醫材的 36.6%;其次依序為鏡框/鏡架等類似品、人工水晶體、其它眼科儀器及用具、眼鏡用透鏡等。近三年,眼鏡用透鏡進口的年複合成長率最高,達 16.8%,可以看出臺灣之眼鏡之鏡片多採國外進口。

臺灣眼科醫材出口如圖四所示,2018 年台灣眼科醫材產品出口金額約新台幣

142 億新台幣,2016-2018 年之年複合成長率達 16.6%,可看出近三年眼科出口大幅成長。眼科類別出口品項以隱型眼鏡為主,隱型眼鏡出口值達 126 億新台幣,占總出口值的 89%;而隱型眼鏡 2016-2018 年之年複合成長率達 16.8%。眼科類別出口其次依序為鏡框/鏡架等類似品,出口占比為 4.5%;其它眼科儀器及用具,出口占比為 3.9%;眼鏡用透鏡,出口占比為 2.2%。而 2016-2018 年眼科類出口大幅成長,除眼鏡用毛胚外,其它品項的年複合成長率都高於 17%,可以看出臺灣眼科醫療器材產業具備良好之技術與能量,隨著部分廠商採取代工與品牌並行策略發酵下,再加上聚焦新興市場布局與投入開發新產品帶動下,未來成長力道可望增溫。

資料來源:財政部關務署;工研院產科國際所(2019/06)

圖三、臺灣眼科醫材進口狀況

資料來源:財政部關務署;工研院產科國際所(2019/06)

圖四、臺灣眼科醫材出口狀況

IEKView

全球高齡化年人口成長及 3C 產品使用過度狀況上升,眼科疾病也隨之增加。高齡化後容易產生的眼科疾病包括老年性黃斑性病變、白內障、弱視、青光眼及糖尿病相關之眼科疾病;而 3C 產品使用過度狀況則會造成視力降低或偏光等眼科疾病,這些疾病都會帶動全球眼科醫材之需求。

臺灣眼科醫療器材產業具備良好之技術與能量,近幾年,眼科醫材出口大幅成長,眼科類別主要產品包含隱型眼鏡、光學鏡片、OCT、眼底鏡、眼底照相機、人工水晶體及眼科雷射等多個產品,透過代工及自有品牌並進的模式,臺灣眼科醫材產商已將產品行銷至全球多個國家,如能持續掌握眼科市場與通路之脈動,未來眼科醫材成長可期。

全球眼科市場以美國及歐洲地區為主,但此二個地區國際廠商通路佈局廣,產品切入不易,而亞太地區多個國家近幾年積極推動基礎醫療建設,對眼科醫材仍有很大的需求,成為眼科醫材需求成長最高的區域。以眼科需求相當大的印度為例,目前印度仍缺乏專業之眼科及驗光人員,且印度居住於都市的人口大約 30%,另有70%的印度人民居住於分佈零散及廣闊的農村地區,而目前約有 70%的眼科醫生居住於都市地區,眼科手術也大部份集中於都市處理,農村人民就醫不易。因此,印度政府也極力改善此狀況,推動基礎醫療設施。

為解決民眾就醫問題,印度政府持續增加眼科相關公共與民營醫療資源投入,但因幅員太寬廣,在政府醫療資源有限分配下,醫療機構難以付出高價位的眼科診斷設備,而這也成為中高階醫材推動不易之處。不僅如此,印度大部份的眼科光學零售店非常分散,85%的零售店是位於當地購物中心內的小商店,所提供的商品有限;且大多數零售連鎖店位於主要都市,偏遠及農村地區都屬更小型的光學零售店;

而印度 15%的光學零售連鎖店是歸屬於幾個大公司所擁有,包含 Lawrence&Mayo、Bon Ton、GKB、Titan eye plus、Himalaya opticals、Vision Express 和 Ben Franklin。因此,如眼科醫材產品想進入印度,如何解決行銷通路成為最大的關鍵

因素。眼科醫材技術已相較成熟,臺灣廠商可提供適合標的市場需求之醫材,如印度偏遠地區的眼科醫材適合較易攜帶,或顯影程度適當但相較便宜的檢測治療儀器,透過優質產品品質與差異化行銷策略進入當地市場。

以上報告所提供之資訊,在尖端科技發展與產業變動中,無法保證資訊的時效性及完整性,使用者應自行承擔因使用本報告資料可能產生之任何損害。著作權歸工研院所有,非經書面允許,不得以任何形式進行局部或全部之重製、公開傳輸、改作、散布或其他利用本報告資料之行為。